战投、董秘、财务总监“应跑尽跑”,老板开启甩卖模式,科华控股:业绩摆烂,急寻接盘侠

来源:市值风云

卖壳套现才是归宿。

风云君于2019年12月分享了关于科华控股(维权)(603161.SH)的几家战略投资机构刚过解禁期就预告大笔甩卖股票的故事。如今这家公司的实控人家族也在大比例抛售股票,并且已经预告实控人可能变更,这前后上市才6个年头。

上市或许只为卖壳大业

科华控股前身科华控股有限公司成立于2002年6月,2018年1月上市,IPO募集资金5.6亿元,其中4.4亿元用于汽车涡轮增压器关键零部件生产项目,而该项目的建设周期长达4年。

然而,该募投项目建设刚完成,产能还在爬坡中,作为上市公司实控人的陈洪民、陈小科父子却要卖壳跑路了。

(一)默契配合卖壳

2022年7月,科华控股发布陈氏家族卖壳方案,即陈氏父子及其控制的科华投资以18.74元/股的价格向陈伟转让1600万股(占公司总股本的12%),陈伟由此成为科华控股第二大股东。同时,上市公司向陈伟单一股东增发4000万股。

若两项交易完成后,陈伟持有上市公司5600万股,占上市公司总股本的32.3%,成为科华控股新的实控人和控股股东。

01 巧妙的配合

而陈氏父子则主动官宣放弃4938万股所对应的表决权,这一系列的操作都显示出新旧实控人之间的默契配合。

需要指出的是,截止2023年3月11日,上市公司发布的定增修改版确定的发行价仅仅8.85元/股。而在此之前的半年时间里,科华控股的股价加权均价为14元/股,最低价为11.7元/股,相当于按市价的5折认购定增股票。

这意味着陈伟一旦认购完成4000万股,而那么账面浮盈至少50%。

不得不说,这把羊毛薅得实在有点多,估计陈伟陈老板半夜都能笑醒。这种严重损害广大中小股东利益的行为,如果没有陈氏父子的配合是不可能实施的。

02 陈伟的谋划

公开信息显示,陈伟是江苏扬州人,在上海从事汽车零部件和轮胎贸易起家,旗下核心企业包括上海万象汽车集团有限公司(以下简称上海万象汽车)、天洪控股(苏州)有限公司、北京天洪集团有限公司、云南天洪融资租赁有限公司、浙江舟山凯仕贸易有限公司等。

上海万象汽车主要生产纯电厢式货车和纯电城市客车,该公司官网披露,2022年营业收入16.8亿元,净利润首次突破5000万元。

(来源:企查查数据)

陈伟接盘科华控股应该是为了借壳上市。

就在陈氏父子即将完成卖壳跑路时,意外发生了。

2023年6月20日,陈伟因涉嫌操作证券市场被证监会立案调查,科华控股于2023年7月4日披露该消息。

目前,证监会对陈伟涉嫌操纵证券市场的调查未披露更多细节,我们无从知晓陈伟操纵的是否是科华控股。

但是,有一点是肯定的,在陈伟受让陈氏父子的1600万股后(2022年7月29日完成交割),科华控股的股东户数显著减少。

2022年三季度,科华控股的股东户数环比二季度减少2400户,降幅超17%;并且在2022年四季度继续减少至10437户,处于该公司上市以来的股东户数较低水平。显然,有资金在刻意收集科华控股的股票。

会是陈伟及其相关方吗?

03 被延期披露的重大信息

陈伟被立案调查的9天后,科华控股发布公告称终止向陈伟增发股票的方案,给出的解释打死不说是陈伟被证监会立案调查,而是陈伟因其本人工作战略安排变化及个人生活等原因,拟终止本次收购上市公司控制权事宜。

(来源:科华控股公告,编号:2023-037)

陈伟被立案调查的14天后,2023年7月4日,上市公司才发布陈伟被立案调查的信息。

陈氏父子、科华控股为陈伟争取了14天的时间,如果他操纵的股票正是科华控股,那么,能做的事情就很多了。

整个信息披露的正常时间顺序是:陈伟被立案调查,因此无法继续推进上市公司定增而终止该定增方案。而上市公司披露的信息顺序是:先披露终止定增,再披露陈伟被立案调查。

更令人狐疑的是,陈伟因涉嫌操纵证券市场被证监会立案调查的次日,2023年6月21日上市公司发布公告(编号2023-034)称陈伟提交辞职报告,辞去其公司第三届董事会董事及专门委员会委员职务,但是该公告并未披露陈伟被立案调查。

显然,陈氏家族和上市公司在刻意延期披露重大消息,是把广大中小投资者当作傻子,还是把监管机构当空气?

为了卖壳,陈氏家族也是费尽心机。

对上市公司股价有着重要影响的信息被刻意拖延半个月之久,算信披违规、还是不当披露?各位老板你们认为呢?

定增终止就意味着陈氏父子曲线卖壳失败,急于套现离场的两父子于是就再玩一次。

通过协议转让的方式大比例减持股票,陈氏家族已是驾轻就熟,继续往下看。

(二)大比例转让股票

2023年9月12日的科华控股2023年半年度业绩说明会,董事兼总经理宗楼明确表示,公司控股股东陈洪民及其一致行动人不排除未来继续转让部分公司股份,并实现控制权变更的可能。

如今,陈氏父子的卖壳之心已是路人皆知。

2023年9月26日,科华控股发布公告称,控股股东及实际控制人陈洪民、陈小科(以下简称“陈氏家族”)通过协议转让的方式向上海晶优新能源有限公司(以下简称“上海晶优”)转让其持有的合计1527.56万股(占公司总股本的11.45%)公司股份,并于2023年9月25日完成股份转让过户登记手续,转让价格22.49元/股。

此次转让完成后,陈氏家族持有科华控股的比例从37.02%降至25.57%。不出意外的话,陈氏家族不久要卖壳跑路了,而距离其2018年1月上市仅仅过去6个年头。

或许新的卖壳计划已在商谈之中。

话说,目前监管机构对上市公司及其实控人利用协议转让漏洞,化整为零转让股票,甚至是卖壳就没有任何应对措施吗?

赶在实控人卖壳前,该公司的财务负责人王志荣已于2022年11月辞职,而在此之前董秘张祥琴也已辞职。

(三)战略投资者已提前撤退

在陈氏家族大比例甩卖股票前,科华控股的战略投资者已经提前撤退了。

科华控股2018年上市之后,上海斐君钽晟投资管理合伙企业(以下简称“上海斐君”)、上海尚欣股权投资基金一期合伙企业(以下简称“上海尚欣”)、上海尚欣增富投资合伙企业(曾用名上海上汽增富投资合伙企业,以下简称“尚欣增富”)、扬州尚欣股权投资基金中心(以下简称“扬州尚欣”)分别持有上市公司11.24%、7.5%、3%、1.5%的股权。

上汽集团旗下的股权投资平台和金控平台是上海尚欣、尚欣增富、扬州尚欣等的间接或直接投资人,而科华控股的部分高管有在上汽集团或关联公司的从业经历。

上海斐君、上海尚欣、尚欣增富、扬州尚欣作为科华控股的战略投资机构,自股票解禁后不久就开始战略退出,抛售股票、套现离场。

2019年1月9日,3600万股首发上市的股票解禁,其中,上海斐君、上海尚欣、尚欣增富、扬州尚欣等持股全部解禁。

解禁仅仅半个月后,2019年1月22日上海斐君发布减持计划,6个月内通过集中竞价、大宗交易方式减持公司股份不超过800万股,即不超过公司总股本的6%。

2019年2月23日至2020年8月11日,上海斐君清仓了其持有的1500万股,套现超2.1亿元;2019年5月至2020年12月,上海尚颀、尚欣增富、扬州尚欣均清仓了所持有的股票,合计抛售1600万股,套现超2.4亿元。

自此,战略投资者全部顺利战略退出。这些机构如此急切退出,或许跟该公司自2018年上市以来盈利连续下滑有关。

毛利率偏低、资产负债率偏高

科华控股主营业务为涡轮增压器零部件产品的研发、生产及销售,主要产品包括涡轮壳及其装配件、中间壳及其装配件和其他机械零部件,产品结构较单一,并且上市后产品线没有增加。

汽车涡轮增压器行业属于汽车零部件行业的细分子行业,下游客户主要是汽车整机厂,主要用于燃油车或混动汽车。在电动汽车大趋势下,燃油车的市场空间正不断被压缩,而作为燃油车产业链中的科华控股盈利水平呈下降趋势。

(来源:科华控股官网)

该公司主要客户包括上海菱重、霍尼韦尔、博格华纳、无锡石播、宁波丰沃、卡特彼勒、德国大陆、盖瑞特、长城汽车、纬湃汽车等,对前五大客户依存度很高,2022年对前五名客户销售额20.45亿元,占年度销售总额90.4%。

2018年至2021年,科华控股上市后营收虽然保持增长,但是利润却是逐年下降:

2021年扣非净利润亏损0.85亿元;

2022年营业收入达24.16亿元,接近2018年营收规模的1倍,但是扣非净利润只有0.26亿元,仅仅相当于2018年扣非净利润的29%。

如此明显的增收不增利,说明该公司在盈利上存在较大问题,要么是该公司上市时财务装点得太过,要么是生产经营和内控上出了问题。

(一)毛利率与原材料价格变动不一致

分析该公司的营业成本、期间费用发现,2018年至2021年,营业成本率、期间费用率上升导致明显下滑。2021年营业成本率比2018年高了10个百分点,同期的毛利率比2018年低了10个百分点。

进一步分析该公司主要生产成本发现,直接材料、制造费用占比较大。

其中,直接材料的占比呈现上升趋势,尤其是在2022年;

直接人工占比相对稳定,在10%上下;

制造费用的规模保持增长,相对直接材料而言,增长幅度不大。

01 金属镍价格震荡上行

该公司招股说明书披露信息,原材料主要包括镍、小零件、生铁、废钢、刀具等。

金属镍的价格自2022年7月开始上涨,在此之前并没有明显大幅增长情况,而科华控股营业成本率在2019年比2018年上升了近7个百分点。

02 钢铁价格综合指数(兰格钢铁网)

该价格指数显示,2019年钢铁价格下降为主,而科华控股的营业成本率在2019年比2018年上升了近7个百分点。

请各位看官们注意看,2021年金属镍、钢铁价格整体出现较明显上涨。

但就是在上游原材料价格明显上涨的情况下,科华控股计提了上市以来规模最大的存货跌价损失近6000万元,由此导致2021年净利润亏损4675万元。

该公司在2021年分别计提库存商品、发出商品2150万元、2828万元,而在此之前均未对发出商品计提跌价损失,并且当期对库存商品计提比例也非常高,接近20%,这也与其前后年度的计提比例存在非常大的差别。

财务洗澡后的2022年,陈氏父子则与陈伟签订包括股权转让在内的一系列让渡上市公司控股权的协议。

回过头看,陈氏父子从上市起就在玩一盘大局。

(二)毛利率明显低于同行

贝斯特(300580.SZ)、蠡湖股份(300694.SZ)、华培动力(603121.SH)、锡南科技(301170.SZ)等公司主要产品也是涡轮增压器精密轴件、涡轮增压器相关组件等,与科华控股同属于一个细分领域。

受镍金属、钢铁等原材料自2020年以来上涨推动,5家公司的营业成本率整体呈现上升趋势。

科华控股的营业成本率基本是5家公司中最高的,高于行业龙头贝斯特20个百分点左右,在2020年至2022年综合毛利率只有14%左右。

从这个角度看,较高的营业成本吞噬是科华控股大部分利润。

科华控股的期间费用率处于同行业公司的中游水平,低于行业龙头贝斯特4到6个百分点。

5家公司的综合毛利率,科华控股与蠡湖股份是最低的,科华控股比贝斯特低20个百分点左右。

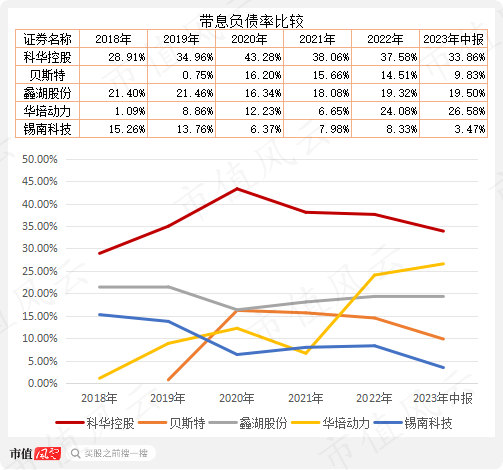

(三)资产负债率远高于同行

与同行相比,科华控股突出问题之一是资产负债率远高于同行,2018年以来均在62%以上。同期,行业龙头企业之一的贝斯特资产负债率最高为37%,远远低于科华控股。

科华控股的带息负债率也是同行业中最高的,最近两年有所下降,但2023年6月末仍达34%;同期,贝斯特为9.8%。

高负债率直接导致财务费用高企,科华控股的财务费用远远高于同行,2021年财务费用一度达1.24亿元,同期贝斯特的财务费用仅仅713万元。

面对糟糕的盈利水平,陈氏父子选择果断卖壳。而如此质地的公司,最终还是要由二级市场投资者埋单。

拓展阅读

热门文章

- A股白酒股走低,迎驾贡酒跌超8%

2023-12-06 04:22 - 11月8日上市公司晚间公告速递

2023-11-09 04:21 - 硅料价格两周暴跌近两成,带崩光伏产业链

2023-11-04 04:20 - 宜通世纪(300310)、金正大(002470)投资者索赔案均再次获得法院立案

2023-12-02 04:23 - 午评:创业板指半日大涨超3% 券商、传媒股集体爆发,两市超4500股飘红

2023-11-07 04:19 - 多家券商2024年策略会召开,如何看明年机会?一文了解后市判断

2023-11-15 04:20

推荐阅读