债券七月看市|短期或有波动,关注政策表态

6月债市回顾:

债市窄幅震荡

ORIENT FUND

6月,基本面和资产荒的逻辑继续支撑债市,利率由前期的谨慎横盘、到逐步试探直至突破前低。

6月上旬,资金面平稳偏松,消息面整体平静。短债利率跨月后下行,随后企稳;长债超长债利率横盘震荡、略有下行。6月中旬,基本面和资产荒逻辑持续支撑下,债市利率低点逐步试探,短债利率相对平稳。12日公布的5月通胀数据不及预期,但市场反应有限。14日50Y特别国债招标结果较强,叠加尾盘金融数据发布、《金融时报》发布多篇文章引导市场正确看待总量数据、提示利率风险,利率有所回升。19日央行行长潘功胜在陆家嘴论坛上的演讲提及非银主体大量持有中长期债券的风险、未来考虑明确以短期操作利率为主要政策利率等,债市利率在短暂调整后再度开始下行。

6月下旬,尤其月末最后一周,多因素共同推动债市走强,长债超长债利率向下突破,短债利率窄幅震荡下行,包括:央行公开市场净投放呵护跨季资金面;5月工业企业利润累计同比增速放缓,基本面暂无超预期信号;北京楼市新政落地,中央政治局会议确定三中全会召开时间;股债跷跷板效应显现等。截至6月28日,10Y国债利率突破前低,1Y/10Y/30Y国债利率分别收于1.54%/2.21%/2.43%。(数据来源:Wind,数据截至2024.6.28)

基本面:

PPI同比仍为负,CPI或回升

ORIENT FUND

预计6月CPI或小幅抬升、PPI降幅或继续缩小。6月以来猪肉价格拉升、水果价格、蔬菜价格环比均继续下降,再结合低基数看,预计6月CPI同比或温和抬升。6月以来国际油价环比上涨、国内油价、钢价、玻璃、沥青和煤价均下降,仅水泥价格继续上涨,但考虑到低基数,预计6月PPI同比降幅将继续缩小。(数据来源:Wind,数据截至2024.6.28)

6月货币市场:

资金利率整体上行、票据利率分化

ORIENT FUND

6月(6/1-6/28)央行净投放资金110亿元。逆回购投放11660亿元,逆回购到期10300亿元;MLF投放1820亿元,MLF到期2370亿元。国库定存到期700亿元。

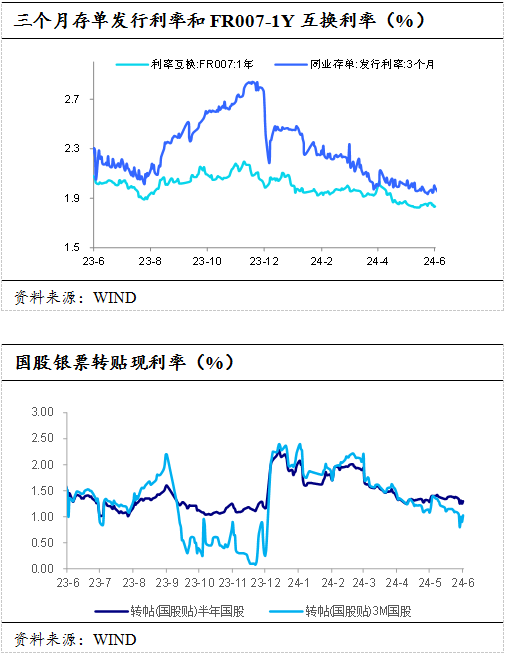

资金利率整体上行、票据利率分化。6月R001月均值上行8BP至1.88%,R007月均值上行12BP至1.99%;DR001月均值上行4BP至1.81%,DR007月均值上行5BP至1.90%。3M存单发行利率先下后上,FR007-1Y上旬平缓下行、中下旬先上后下;6月票据利率分化,半年/3M国股银票转贴现价格月均值分别为1.35%、1.13%,较5月分别环比上行4BP、下行9BP。(数据来源:Wind,数据截至2024.6.28)

6月二级市场:

各期限利率全线下行

ORIENT FUND

相比于5月31日,6月28日1年期国债收益率下行11BP至1.54%,10年期国债收益率下行9BP至2.21%,30年期国债收益率下行13BP至2.43%;1年期国开债收益率下行11BP至1.69%,10年期国开债收益率下行9BP至2.29%,20年期国开债收益率下行16BP至2.44%。

除3Y-1Y、30Y-10Y国债期限利差分位数下降外,其余关键期限利差分位数均上升,其中10Y-1Y国债期限利差走阔2BP至65BP,位于近三年54%分位数。各关键期限隐含税率走势分化,其中,10Y国开债隐含税率由3.88%下降至3.79%,位于15%分位数水平。(数据来源:Wind,数据截至2024.6.28)

6月信用市场:

信用利差出现一定分化

ORIENT FUND

6月份信用债收益率水平相比上月整体下行,信用利差有一定分化。根据Wind数据显示,从6月份收益率水平来看:1年期各等级中短票下行6BP,城投债下行3-6BP;3年期各等级中短票下行13BP,城投债下行7-9BP;5年期各等级中短票下行13-16BP,城投债下行14-16BP。6月份信用利差方面:1年期各等级中短票利差走阔5BP左右,城投债利差走阔窄3-5BP;3年期各等级中短票利差变化幅度较小,城投债利差走阔4-6BP;10年期各等级中短票利差收窄11-17BP,城投债利差收缩8-18BP。(数据来源:Wind,数据截至2024.6.28)

7月债市前瞻:

短期或有波动,关注政策表态

ORIENT FUND

基本面来看,5月信贷和M2数据仍然偏弱,6月PMI数据反应需求偏弱,量价格局一般,支撑项转为外需和制造业投资。高频数据来看,生产端数据冲高动力不足。

政策方面,财政政策持续发力,专项债发行速度慢于往年同期;货币政策中性立场坚定,流动性整体保持充裕,非银跨季资金价格小幅上行但跨季无忧。展望后市,财政方面关注三中全会前对政策的预期和博弈、聚焦“稳地产”的政策及效果;货币政策方面,关注央行融券和买卖国债的操作节奏和进度。地产方面,近期地产基本面表现一般,销售数据仍然不强,居民部门加杠杆意愿尚未修复,关注地产政策的进一步出台。

债市前瞻,基本面仍然利多债市,资产荒现象延续带来的机构行为仍然偏强,从这个角度讲,经济景气度对债券定价的影响相对有限。此外,央行不断对长端收益率风险提示发声,7月1日公告将进行融券操作。综合来看,债券市场短期或有波动,重点关注政策表态。(数据来源:Wind,数据截至2024.6.28)

(市场有风险,投资需谨慎)

拓展阅读

热门文章

- 华宝中证军工ETF净值上涨3.19%

2024-06-30 04:39 - ETF资金榜 | 中证1000ETF(159845):净流入8306.34万元,居可比基金前二

2024-07-05 06:14 - 材料ETF(159944)涨1.14%,半日成交额132.70万元

2024-06-29 05:47 - 逃过一劫!这些基金好运来了?

2024-10-21 04:35 - 东方区域发展混合净值上涨3.75%

2024-07-07 05:15 - 科技50ETF(515750)涨0.00%,半日成交额586.72万元

2024-07-04 05:50

推荐阅读